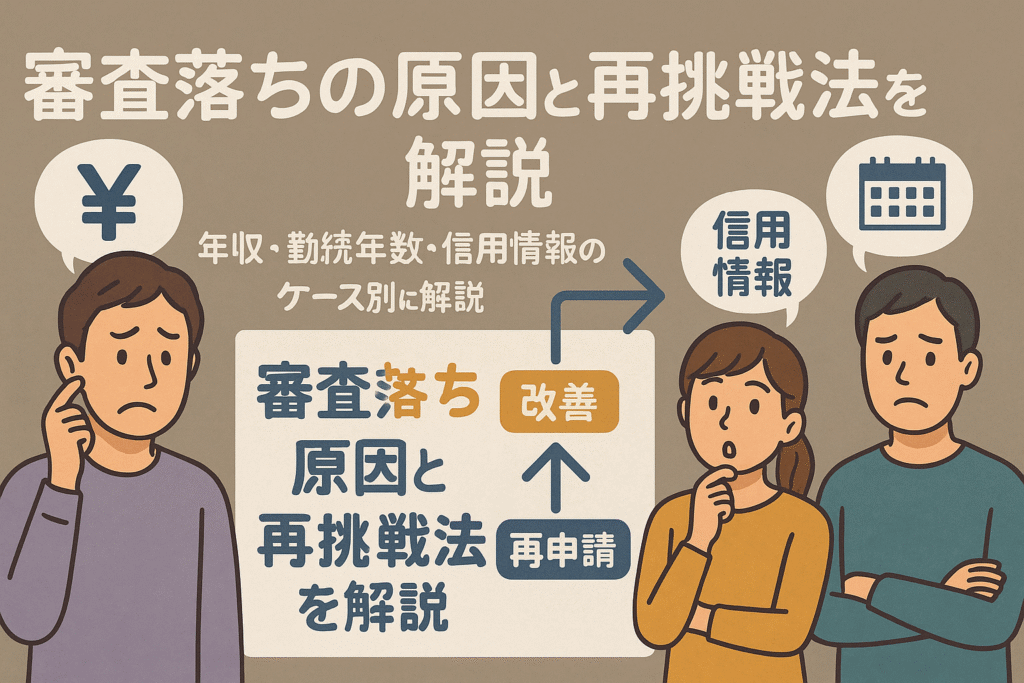

「住宅ローン審査に落ちてしまった」――実は、こうした体験をする人は今、決して少なくありません。大手金融機関の調査によれば、【新規申込者のおよそ5%】が審査に通らず、毎年1万人規模で“審査落ち”を経験しています。特に、ここ数年は雇用形態の多様化や転職率の増加、健康状態の告知強化などにより、審査基準がより厳格になっている傾向が明らかです。

「なぜ自分だけが…」「また家探しを一からやり直さないといけないのか」――家族を思う気持ちや将来への不安で、気持ちが沈んでいませんか?実際に取材を通じて、転職直後やクレジットカードの延滞、健康診断の再検査通知など、ちょっとしたきっかけで落ちたという声を多数耳にします。

審査落ちは決して“終わり”ではありません。実際、落ちた直後に正しい手順を踏み再挑戦したことで、新たに審査通過を勝ち取った方も多く存在します。この記事では、審査に落ちた背景や主要な理由、体験談、そして次の一歩を踏み出すための実践的な対策まで網羅してご紹介。今、知っておくべき最新情報と、現場から生まれた体験談を元にあなただけの解決策が必ず見つかります。ぜひ最後までご覧ください。

- 住宅ローン審査に落ちた体験談が増加する背景と最新トレンド – 審査難易度の変化と社会環境を詳細に分析

- 住宅ローン審査プロセスの全体像と落ちた理由の構造的理解 – 仮審査から本審査までの各段階を網羅

- 審査落ちの主な原因別詳細解説 – 年収・勤続年数・信用情報など聞き込み調査・体験談から掘り下げ

- 仮審査合格後に本審査で落ちた体験談の分析 – 失敗の原因と再発防止策を専門的に解説

- 住宅ローン審査に落ちた場合の具体的な再挑戦法 – 対策と申込戦略を体系的に紹介

- 審査落ちからの再挑戦成功体験談とケーススタディ – さまざまな境遇別成功ポイントを網羅

- 住宅ローン審査に通らなかった場合の代替選択肢と資金調達手法

- 最新金融機関比較と審査通過率アップのための情報更新

- 審査に落ちないための日常的な対策と長期準備策まとめ

住宅ローン審査に落ちた体験談が増加する背景と最新トレンド – 審査難易度の変化と社会環境を詳細に分析

住宅ローン審査に落ちた体験談は近年増加傾向にあります。その背景には、金融機関による審査基準の厳格化が挙げられます。金利の上昇だけでなく、物件価格や消費税の増加、社会全体の景気変動も影響しています。特にネットバンクや都市銀行では、返済負担や信用情報、健康状態など多角的な判断が重視されており、より慎重な審査が実施されています。家計の収入や借入状況、クレジットカードの利用履歴なども細かく審査対象となるため、収入や勤続年数が安定していない方や転職後間もない人への目線も厳しくなっています。

最新トレンドとして、住宅ローンの仮審査と本審査で提出する書類や情報の違いが結果に影響することが多くなりました。また、健康状態や既存ローンの残高、過去の延滞記録なども重視されています。こうした環境の変化は、審査通過率の低下や「住宅ローン仮審査通ったが本審査で落ちた」といった声が増える要因となっています。

住宅ローン審査の厳格化の現状 – 転職・信用情報・健康状態の影響を中心に解説

最近の住宅ローン審査では、特に「転職」「信用情報」「健康状態」が大きな審査ポイントとなっています。金融機関は安定した収入を重視するため、転職直後や勤続年数が短い場合はリスクとみなされやすい傾向があります。また、信用情報機関への登録内容や、クレジットカードやローンの延滞履歴も細かくチェックされます。さらに、団体信用生命保険への加入が求められるため、健康診断の結果や過去の病歴も判断材料となります。

このような基準の厳格化により、審査通過のハードルが高くなっています。特に以下のようなケースでは注意が必要です。

-

頻繁な転職や雇用形態の変更がある

-

クレジットカードやローンの返済遅延がある

-

団信加入が困難な健康状態がある

これらは、住宅ローンを申請する前に自己チェックできる重要なポイントです。

住宅ローン審査に落ちる割合と統計データ – 5%前後の審査落ち事例と主な理由の具体例

住宅ローン審査に落ちる人の割合は、最新の統計で「本審査ベースで5%前後」と報告されています。仮審査と本審査では基準が異なり、仮審査通過後でも本審査で落ちた体験談は多数寄せられています。

落ちやすいケースの主な理由は以下の通りです。

| 主な審査落ち理由 | 影響度 |

|---|---|

| 信用情報(延滞・事故歴) | 高 |

| 転職や勤続年数の短さ | 中 |

| 健康状態・団信への加入不可 | 中 |

| 借入総額や返済負担率の高さ | 高 |

| 物件の担保価値不足 | 中 |

| 書類不備や申告内容の不一致 | 中 |

仮審査が通っても本審査で落ちる確率は、「2~5%程度」ともされており、年収、雇用形態、複数の借入残高、クレジットカード利用など、総合的かつ厳格な審査が実施されています。

審査落ち経験者の心理とよくある悩み – 落胆・絶望など精神面のフォローを含む分析

住宅ローン審査に落ちた場合、申請者は大きな落胆や絶望感を抱きやすいです。特に「家を持つ夢が遠のいた」「家族に説明できない」「自分の信用に問題があったのか」など精神的な負担は大きくなりがちです。急な書類不備や予想外の健康状態、過去の延滞記録が発覚した場合も不安の種となります。

よくある悩みとしては、

-

次にどうすればよいかわからない

-

再申請や他の金融機関への乗り換えに不安がある

-

同じ理由で再度落ちるのではという恐れ

心理的なサポートとして、専門家へ相談する・家族としっかり話し合う・自分の信用情報を確認して冷静に次の対策を練ることが有効です。住宅ローンは一度審査に落ちても、改善点を明確にし、条件を整えれば再チャレンジも可能です。

住宅ローン審査プロセスの全体像と落ちた理由の構造的理解 – 仮審査から本審査までの各段階を網羅

住宅ローン審査は大きく分けて仮審査と本審査の2段階に分けられます。仮審査では申込者の年収や勤続年数、借入状況、信用情報などがチェックされ、簡易的な評価がされます。本審査ではより詳細な書類や物件情報が求められ、金融機関や保証会社が総合的なリスク判定を行います。下記のテーブルは、審査プロセスと主なチェック項目をまとめたものです。

| 審査段階 | 主なチェック項目 | 落ちる主な理由 |

|---|---|---|

| 仮審査 | 年収、勤続年数、信用情報、借入状況 | 延滞履歴、借入過多、勤続年数不足 |

| 本審査 | 物件評価、提出書類、健康状態 | 書類不備、虚偽申告、物件の担保価値不足 |

失敗しやすいポイントは複数ありますが、信用情報に延滞歴がある、年収や勤務形態に不安がある、物件の担保価値が低いなどは特に注意が必要です。どちらの審査も厳密に行われるため、軽微な不備でも通過できない場合があります。落ちた場合の体験談では「仮審査は通ったのに本審査で落ちてしまった」「書類不備に気付かず申告内容と実際に相違があった」等の声が多くみられます。

仮審査と本審査の違いと失敗しやすいポイント – 書類不備・虚偽申告・期間中の環境変化の影響解説

仮審査は簡易的な審査で、主に申込者の信用情報・年収・勤務先・借入状況などを基に判断されます。本審査は金融機関がより詳細に書類と事実を突き合わせ、リスクを総合的に見極めます。ここで重視されるのは提出書類の正確性と整合性です。下記に、仮審査と本審査の違いと、失敗しやすい要素を挙げます。

-

仮審査は簡易審査で、少ない書類と自己申告がメイン

-

本審査は提出書類と事実の整合性が厳しくチェックされる

-

申込時の虚偽申告や記入ミス、転職・収入の減少など「期間中の環境変化」に特に注意

住宅ローン仮審査通過後の油断や、申込み内容と書類の不一致、健康状態の悪化も失敗を招く主要因です。

必須書類の詳細と注意点 – 書類不備が及ぼす審査結果への影響事例を盛り込む

住宅ローン審査において書類の不備は大きな落とし穴です。

主な必須書類一覧

-

本人確認書類(運転免許証・パスポート等)

-

源泉徴収票または収入証明書

-

勤続年数を証明する書類

-

購入予定物件に関する資料(売買契約書、登記簿など)

-

健康診断書や保険加入に関する書類

書類不備が審査落ちに直結した事例として、「源泉徴収票の提出漏れ」「記載内容の誤り」「複数箇所で数字が一致しない」「転職日を誤記したため勤続年数が足りなかった」等があります。

こうした細かなミスは審査担当者の判断に大きく影響し、信頼性の低下を招きます。必ず提出前に、内容の正確性と整合性を複数名でチェックすることが重要です。

転職・家族状況・健康の変化が審査に与えるリスク – 審査期間中のトラブル防止策を伝授

住宅ローンの審査期間中に発生しやすいリスクは、転職・家族構成の変化・健康状態の悪化です。

-

転職や雇用形態の変更は勤続年数や安定した収入とみなされないため、審査落ちにつながることが多い

-

妻の収入合算や扶養人数が変更されると収入要件や家計負担の基準が変化するため注意

-

新たな病気や入院など健康上の変化は団体信用生命保険への加入不可や特別条件付与の原因となる

審査期間中は「転職や雇用変更を控える」「健康診断を事前に受診しリスク確認」「家族計画や収入合算について申請内容に変更がないか徹底確認」などが落とし穴を回避するポイントです。

突然の環境変化にも慌てず、必ず金融機関や不動産会社へ事前相談を行うのが賢明です。一つ一つチェックを怠らず、安心できる審査通過を目指しましょう。

審査落ちの主な原因別詳細解説 – 年収・勤続年数・信用情報など聞き込み調査・体験談から掘り下げ

住宅ローン審査に落ちた体験談を通して分かるのは、単純な年収の多寡や勤続年数の長さだけでなく、複数の要因が重なり合って判断されるという現実です。審査落ちの理由には、返済比率の基準不足や、クレジットカードの延滞、他の借入との兼ね合い、不動産物件の担保価値不足、健康状態による団体信用生命保険への加入不可など、さまざまなケースがあります。実際の申込者の声や体験から浮かび上がる特徴と対策を解説します。

年収不足と勤続年数の関係性 – 返済比率や雇用形態・勤務形態の深掘り

多くの金融機関では、年収に対して返済額が30〜35%を超えないことが重要視されます。年収が希望額に満たないケースや、パート・契約社員など安定性の低い雇用形態であった場合、落ちたという声が目立ちます。

年収・勤続年数が審査に及ぼすポイントを下記表にまとめます。

| チェックポイント | 内容例 |

|---|---|

| 年収基準 | 300万円以上が目安 |

| 勤続年数 | 2年以上で審査通過率向上 |

| 雇用形態 | 正社員・公務員は有利 |

| 転職直後 | 通らないケースが多い |

| 返済比率 | 30%未満が望ましい |

これらを踏まえ、「住宅ローン通らなかった」方の特徴として、年収水準や安定した職歴の有無は見逃せません。早めに勤続年数や転職時期の調整を検討するのも有効です。

クレジットカード延滞・他借入と信用情報の悪影響 – 個人信用情報の具体的チェックポイント

個人信用情報は審査で必ずチェックされます。「過去にクレジットカードの延滞があった」「複数のカードローンやキャッシング利用歴がある」といった情報が残っている場合、住宅ローン本審査で落ちたという体験談が数多くあります。

信用情報に関して確認しておきたいポイントをまとめます。

| チェック内容 | 主な影響 |

|---|---|

| カード・ローンの延滞履歴 | 3〜5年は記録が残る |

| 債務整理・自己破産歴 | 5〜10年審査通過が困難 |

| 他の借入件数と総額 | 返済負担率に直結 |

| クレジットカードの過度な保有 | 与信枠オーバーでリスク増 |

| CIC・JICC・KSC情報の自己開示 | 必要に応じて確認 |

信用情報は「住宅ローン審査が通らない驚きの理由」の一つとなっており、過去の延滞や多重債務には特に要注意です。

担保物件の評価問題・健康状態に関するトラブル – 団信加入不可例や物件評価低下の実例紹介

担保になる物件の評価が低い場合や、団体信用生命保険(団信)への加入が難しい健康状態の場合も、住宅ローン本審査で落ちる大きな原因となります。

主なチェック事項と落ちやすい事例を整理します。

| ポイント | 具体例 |

|---|---|

| 物件評価 | 不動産の担保評価が希望借入額に満たない場合、融資額減額や否決になる |

| 団信加入の健康状態 | 持病や過去の大病歴によって団信に加入できないことで審査否決となることがある |

| 書類不備 | 売買契約書や源泉徴収票の不足・不備で後に審査落ちする事例も存在 |

| 築年数・立地 | 築古や再建築不可、地方の不人気エリアは評価が低く審査が厳しくなる |

住宅ローンの本審査では「仮審査通ったのに本審査落ちた」という知恵袋の相談もよく見かけます。物件や健康状態は、事前の確認・改善できる部分を積極的に見直し、確実な書類提出が重要です。

仮審査合格後に本審査で落ちた体験談の分析 – 失敗の原因と再発防止策を専門的に解説

仮審査通過の過信による落とし穴 – 申込者の見落としやすいポイントを明示

住宅ローンの仮審査を通過したことで安心してしまう方は多いですが、本審査には独自の審査基準が存在し、落ちてしまうケースも少なくありません。特に見落としがちなポイントとして、仮審査時と本審査時で提出書類や申告内容に違いが生じていると、金融機関からの信頼性が損なわれる可能性があります。例えば、勤続年数を誤って申告した、収入証明の内容に齟齬があった、クレジットカードや他の借入が新たに発生していた、など細かな点でも本審査落ちの原因となります。

主な見落としポイント

-

本審査時の収入証明や源泉徴収票の内容相違

-

他のローンやクレジットカード利用残高の増加

-

職場の変更や転職、雇用形態の変化

-

申込内容の虚偽や記載ミス

しっかりと書類を揃え、仮審査時と同じ内容を正確に申告することが極めて重要です。不備や変更がないか必ず事前に確認しましょう。

金融機関別審査基準の違い – 銀行・信用金庫・ネット銀行の審査傾向を比較

住宅ローンの本審査は、取り扱う金融機関によって基準や重視ポイントが異なります。それぞれの特徴を比較した下記のテーブルをご覧ください。

| 金融機関 | 審査の厳しさ | 重視されるポイント | 特徴 |

|---|---|---|---|

| 都市銀行 | 高め | 安定した年収、信用情報、勤続年数 | 低金利だが審査が厳格 |

| 信用金庫 | やや緩やか | 地域との繋がり、雇用形態、家族構成 | 地域密着型で柔軟な対応もある |

| ネット銀行 | 厳しい | データ重視、信用スコア、申込内容の正確性 | 対面対応なし、オンライン完結 |

銀行やネット銀行は申込者の信用情報や収入安定性を重要視し、少しのリスクも減点要素となる傾向が強いです。一方で信用金庫は、地域や長期取引といった関係性も考慮されるため、全てが数字だけで判断されるわけではありません。自分の属性や生活状況に合った金融機関選びも不可欠です。

体験談から紐解く本審査落ちの典型例 – 失敗原因のパターン別ケーススタディ

実際の本審査落ち体験談には共通するパターンが数多く見られます。主なケースを紹介します。

よくある審査落ちケース

- 勤続年数の不足や転職直後

- 本審査直前に転職した、あるいは1年未満だったため信用力不足と判断される

- 他ローンの借入金額増加

- 仮審査時よりクレジットカードや自動車ローンの残高が増えていた

- 健康状態・団体信用生命保険の加入不可

- 病気や既往症で団信の加入ができず、結果的に否決

- 過去の金融事故や延滞履歴の存在

- 信用情報に遅延や事故情報が残っていた

- 提出書類の不備やミス

- 申込内容の記入ミス、必要書類の漏れ、記載事項の不一致

再発防止のための対策リスト

-

本審査前後の転職・借入増加は極力避ける

-

クレジットカードや自動車ローン残高を事前に整理

-

書類提出時は記載内容の一致や漏れがないか複数回確認

-

団信の健康状態告知は正確に申告

体験談からも、本審査独自のチェックポイントは多岐にわたり、細心の注意が求められることがわかります。少しの認識のズレやミスで落ちてしまうため、万全な準備と専門家への相談も重要です。

住宅ローン審査に落ちた場合の具体的な再挑戦法 – 対策と申込戦略を体系的に紹介

住宅ローン審査に落ちた際、多くの人が「なぜ通らなかったのか」「どうすれば次は通るのか」と深く悩みます。まずは冷静に原因を把握し、自分の状況に最適な対策を講じることが重要です。以下、審査結果の分析から再申込の戦略、通りやすい金融機関選び、複数申込の注意点に至るまで、失敗体験を乗り越えるための具体策を解説します。

審査結果の開示請求と原因の徹底分析 – 具体的な確認ポイントと対応策

審査に落ちた場合、まず原因特定が最優先です。多くの金融機関は理由を詳細に教えてくれないことが多いですが、信用情報機関(CICやJICC)への情報開示請求は有効です。開示請求することで、クレジットカードの延滞や、ローンの利用履歴、過去の債務整理の記録などが確認できます。

よくある審査落ちの理由を下記にまとめます。

| よくある原因 | 対策 |

|---|---|

| 年収・収入安定性 | 転職直後の場合は勤続年数を増やして再申込 |

| クレジットや借金 | 返済・整理し信用情報を改善 |

| 勤続年数不足 | 就業が安定してから申込する |

| 書類不備・虚偽申告 | 正確な情報・正規書類を用意 |

| 物件評価 | 他物件や担保提供条件を見直す |

ポイント: 原因によっては、すぐに改善が難しいケースもありますが、金融機関によって審査基準は異なるため、改善後の再申込で通る可能性は十分にあります。

審査に通りやすい金融機関・ローン商品の選び方 – 条件緩和中の銀行紹介と比較表案

審査落ちで多い悩みが「どこなら通るのか」。金融機関ごとに審査難易度や重視する基準が異なります。特にネット銀行は審査が厳しい傾向であり、地銀や信用金庫は比較的柔軟な審査をする場合があります。また、住宅ローンの種類や金利タイプ・団体信用生命保険の加入要件も見直すポイントです。

代表的な金融機関の特徴を簡単な比較表にまとめました。

| 金融機関 | 審査の特徴 | 主な強み |

|---|---|---|

| 都市銀行 | 厳しいが金利優遇が多い | 信頼・サポート充実 |

| 地方銀行・信用金庫 | 柔軟な審査もあり | 対応が親身 |

| ネット銀行 | オンライン完結・厳しめ | 低金利が魅力 |

| モーゲージバンク系 | 他社NGでも可能性有 | 独自基準 |

選び方のコツ:

-

地元不動産会社や担当者に、各金融機関の審査傾向をヒアリングする

-

独自のローン審査商品を扱う金融機関も検討する

-

仮審査を複数社で進め、最適な1社に本申込を絞る

複数申込のルールとリスク管理 – 審査履歴への影響を最小化する方法

住宅ローン審査に落ちた際、焦って複数の金融機関に同時申込を繰り返すと、信用情報に「多重申込」として履歴が残ります。これが審査に悪影響を与える場合もあるため、申込回数や時期の管理が重要です。

リスクを減らすポイント:

-

同時申込は3社以内が目安

-

落ちた原因を把握せずに連続申込を控える

-

申込履歴は半年間信用情報に残るため、短期間での再申込は避ける

おすすめのステップ

- 前回の審査理由・履歴を確認・整理

- 必要があれば2~3カ月の間を空けて再申込

- 担当者や専門家に相談し、最良の選択肢を模索

信頼できるサポートや無料相談を活用するのも対策のひとつです。再挑戦の際は焦らず冷静に、しっかりと準備を整えることが住宅ローン審査突破への近道となります。

審査落ちからの再挑戦成功体験談とケーススタディ – さまざまな境遇別成功ポイントを網羅

住宅ローンの審査に落ちた経験は少なくありません。審査に通らなかった知恵袋や体験談をもとに、落ちた理由を分析することで、次の申込で成功する方は多いです。重要なのは、自分と近い属性や条件の再審査成功事例を知り、確実なポイントを押さえていくことです。主な失敗要因には、年収・勤続年数・信用情報の瑕疵・健康問題・書類不備・借入残高の多さ・返済負担率などがあります。次回ローン申込時に「なぜ通らなかったか」を細かく振り返り、銀行や金融機関ごとの審査基準や評価方法を確認し、最適な対策を取ることが重要です。

以下の表では、さまざまな条件別の審査落ち事例と、再チャレンジで成功したポイントを整理しました。

| ケース分類 | 落ちた原因 | 再挑戦時の工夫 | ポイント例 |

|---|---|---|---|

| 自営業・非正規 | 収入不安定・資料不備 | 直近の安定収入を証明・必要書類追加 | 決算書や源泉徴収票の提出・税金未納解消 |

| 外国籍 | 在留資格・永住権未取得 | 永住権申請や日本語訳証明の追加 | ビザ更新、配偶者との共同申込 |

| 健康上の懸念 | 団信審査通過ならず | 団信免除特約利用、保険付きローン選択 | 医師診断書提出、加入条件緩和型を利用 |

| 勤続年数が短い | 1年未満等 | 転職から1年経過後に再申込 | 転職先の安定性、職歴説明の添付 |

| 他ローン残債多 | 返済負担率超過 | 他ローン一部完済・まとめローン活用 | クレジット残高削減 |

自営業者・非正規雇用者の成功事例 – 安定収入の見せ方と書類準備の工夫

自営業や非正規雇用者が住宅ローンの審査に通らなかった体験談では、主に収入の波や書類不備がネックになりやすい傾向があります。再チャレンジ時には、安定した入金を証明できる取引明細や、2期以上の確定申告書をしっかり揃えることで審査通過の可能性が大きく上昇します。加えて、納税証明や銀行口座の入出金記録など、金融機関が安心できる材料をプラスして提出した事例が多いです。

書類提出チェックポイント

-

決算書・確定申告書は2〜3期分を用意

-

銀行の入出金記録や取引履歴も添付

-

納税の遅延がないことを証明

-

年間所得の変動理由を文書で説明

これにより、住宅ローン審査厳しい銀行ランキング上位の金融機関でも、再審査で通った体験談が増えています。

外国籍・健康問題のある人の突破口 – 永住権取得や団信免除の利用法

外国籍の方や健康上の理由で住宅ローンが通らないという相談が多く寄せられます。成功者の多くは、永住権がない状態で仮審査通ったが本審査で落ちたケースでも、永住権取得後や在留期間が長いことをアピールし、金融機関の求める追加書類や条件を満たすことで本審査通過へとつなげました。

また、健康面での問題点としては、団信(団体信用生命保険)への加入が難航するケースですが、健康告知内容が原因で落ちた場合には、団信免除特約やワイド団信など選択肢が増えています。医師の診断書や最新の治療経過書を準備したなど、専門的なアプローチで突破した体験談も特徴的です。

成功に導く工夫の例

-

永住権や長期在留資格の取得

-

婚姻による共同名義申込

-

保険付きの特別プラン活用

-

最新の健康診断書や専門医意見の提出

現実的かつ専門的な対処を行うことで、住宅ローン審査が通らなかった場合でも再挑戦が可能です。

心理的リカバリーと再チャレンジの心構え – 失敗経験から学ぶ再出発のコツ

住宅ローン審査で落ちた経験は、多くの人にとって大きなショックとなりますが、落ちた理由を冷静に分析し、次に活かす姿勢が再チャレンジには不可欠です。仮審査通った本審査落ちたという体験談や、想定外の書類不備・信用情報の指摘をきっかけに改善策へと踏み出す人も多いです。

ポイントとしては、

-

落ちた理由の開示請求や銀行へのヒアリング

-

返済負担率や信用情報の点検

-

将来プランや家計管理の見直し

などをしっかり行うことです。現状を受け入れつつ、小さな成功体験を積み重ねていくことで、再度の審査通過へとつながっています。

心理的リカバリーのヒント

-

銀行や不動産会社への問い合わせをためらわない

-

事例やブログ、知恵袋で他者の体験談を参考に

-

事前に必要書類や審査条件を再確認

多くのユーザーがあきらめず再挑戦している現実があり、通らなかった理由を可視化し次回の成功へとつなげることが大切です。

住宅ローン審査に通らなかった場合の代替選択肢と資金調達手法

リレーローン・ペアローンのしくみと利用実例 – 家族間支援を活かす資金計画

住宅ローン審査に落ちた場合でも、諦める必要はありません。近年注目されているのが、リレーローンやペアローンを活用した家族間支援による資金調達です。リレーローンは親子二世代でローンを引き継ぐ仕組みで、両世帯の収入を合算できるため、返済能力の評価が高まるのが特徴です。ペアローンは夫婦の収入を合算して2本のローンを組む方式で、住宅購入の選択肢が広がります。両制度の特徴と比較は下記をご参照ください。

| ローン名称 | 主な対象 | 特徴 | メリット | リスク |

|---|---|---|---|---|

| リレーローン | 親子・二世代 | ローンの引継ぎ可 | 住宅取得の間口拡大 | 返済期間長期化 |

| ペアローン | 夫婦 | 2本のローン契約 | 借入可能額増大 | 各人に返済義務 |

家族で協力して資金計画を再構築することは、住宅ローン審査で落ちてしまった場合の有効な対策となります。両親や配偶者・パートナーとの連携も検討しましょう。

グレーゾーン融資・その他融資手段の最新動向 – 不動産業者との連携事例

住宅ローンの審査に落ちた場合、民間の金融商品やノンバンク系融資、いわゆるグレーゾーン融資も検討対象となります。これらは都市銀行や地方銀行と比較して審査基準が異なり、業務提携のある不動産会社を通じて申請されることが多いです。また、提携ローンは審査難易度が比較的緩やかであり、短期間での資金調達が可能なケースもあります。

| 融資種類 | 特徴 | 主要な注意点 |

|---|---|---|

| ノンバンクローン | 柔軟な審査・対応 | 金利・手数料が高い傾向 |

| 提携ローン | 不動産業者で申込可 | 返済総額の比較が重要 |

| グレーゾーン融資 | 貸出条件が広い | 実質年率や諸費用に注意 |

不動産業者との密な連携により、利用可能な選択肢が増えるため、複数の資金調達ルートを同時検討しましょう。

住宅購入の見直しと計画的な資金再構築策 – 諦めずに挑む長期戦略の立て方

住宅ローンの審査で通らない場合は、そもそもの購入計画や資金計画を一度冷静に見直すことも不可欠です。希望物件の価格改定、頭金の増額、借入希望額の減額などの柔軟な対策も効果的です。自己資金を確実に積み増すためには、支出の見直しや家計改善、定期的な貯蓄の積極実施が重要です。

-

住宅購入計画の見直しポイント

- 希望物件の価格帯を引き下げる

- 頭金を増額して借入額を抑える

- 転職後は勤続年数を増やし、安定した収入源を証明

- 信用情報やクレジット履歴を早期に整理

- 他の借入やローン完済を優先

このような手順で再チャレンジを図りながら、長期的な資金再構築を目指すことが、住宅ローン審査を突破するための現実的な戦略です。審査に落ちても焦らずに、適切な対応策を選択すれば、再びチャンスを得ることは十分に可能です。

最新金融機関比較と審査通過率アップのための情報更新

銀行・ネット銀行・信用金庫の審査基準一覧 – 審査通りやすさランキング及び特徴比較

住宅ローン審査の通りやすさは金融機関によって異なります。以下のテーブルで、銀行・ネット銀行・信用金庫それぞれの主な審査基準や特徴を比べています。

| 金融機関 | 審査の厳しさ | 主な特徴 | 通りやすさ |

|---|---|---|---|

| 都市銀行(メガバンク等) | 高い | 年収・勤続年数・信用情報を厳格確認 | やや厳しい |

| ネット銀行 | 非常に高い | オンライン応募中心・AIによる自動判定 | 厳しい |

| 地方銀行・信用金庫 | 普通〜やや緩い | 地域密着で柔軟な対応、独自商品も豊富 | 通りやすいことも多い |

ポイント

-

都市銀行は全国対応で利便性が高い反面、独自基準が厳しめです。

-

ネット銀行はスピード審査ですが機械的評価が中心のため、信用情報や過去の延滞が審査落ちの大きな要因となりやすいです。

-

信用金庫や地方銀行は地域経済や実績を重視し、柔軟性のある判断がしやすい傾向です。

住宅ローン審査に落ちた経験のある方は、審査通過率や対応力で選ぶことも検討すると良いでしょう。

金利・返済比率・保証会社審査の最新動向 – 2025年の重要ポイントと政策変更の影響解説

2025年に向けた住宅ローンの動向で重視されているのは、低金利政策の継続と審査基準の変化です。特に次の3点は要チェックです。

-

金利動向

多くの銀行が変動金利を据え置いている一方、固定金利型への注目が高まっています。審査落ち体験談でも、最適なプラン選びが通過率に影響するケースが目立ちます。 -

返済比率(返済負担率)

年収に対する返済額の割合が重要です。大手銀行は35%前後、信用金庫では40%程度まで幅があります。借入金額を希望額満額で申請すると不利になるケースも多いので、十分にシュミレーションし無理のない範囲で計画を立てましょう。 -

保証会社による審査の強化

保証会社が最終的な融資可否を決定します。安定した収入、クレジットカードや借入の延滞・多重債務がないか、細かく確認されます。不正確な申告や書類不備で審査が通らない事例が知恵袋やブログにも報告されています。

政策の影響で融資の実行基準や必要提出書類も年々変わるため、定期的な情報収集が必要です。

審査に強いローン商品とその利用条件 – 金融機関別の事例と統計データを活用

住宅ローン審査に通りやすい商品には特徴や条件があります。まず重視されるのは「返済能力・勤続年数・信用情報の安定」です。

利用しやすい主なローンの特徴

-

地方銀行や信用金庫の地域限定ローン(独自審査や属性を柔軟に評価)

-

銀行提携のフラット35(勤続年数や雇用形態の幅広い受け入れ)

-

一定期間固定金利の商品(返済額の予測が立てやすく安心)

審査通過事例で多いポイント

- 勤続3年以上かつ年収300万円超えの場合は多くの金融機関で評価基準を満たします。

- カードローンの利用履歴がない、または完済済みであると信用情報でマイナスになりません。

- 申し込み内容と他書類に不一致がないことが重要です。

例えば、信用金庫の地域密着型住宅ローンは「地元勤務・家族の連帯保証」など生活基盤の安定性が評価されます。近年は女性や共働き世帯を対象とした商品も増えており、審査基準も拡大傾向です。

各商品の詳細や自身に合うローン条件をしっかり理解し、審査前に必要書類や情報を整えておくことが、通過率アップの最大のポイントとなります。

審査に落ちないための日常的な対策と長期準備策まとめ

年収アップ・信用情報改善のための具体的ステップ – 生活習慣の見直しと計画策定方法

住宅ローン審査で重要視されるのが年収や信用情報です。審査通過のためには、以下のポイントを毎日の生活で意識することが求められます。

-

安定した収入の確保: 転職は計画的に行い、最低でも2年以上同じ職場で勤務することが理想です。

-

クレジットカードや消費者金融の利用履歴の整理: 延滞記録や多重債務、借入残高が多い場合は事前に整理し、信用情報機関に記録されないように注意が必要です。

-

家計管理の徹底: 無駄な支出を減らし、頭金や返済資金を計画的に積み立てておくことが、返済能力のアピールになります。

-

ローン申込前の書類確認: 必要書類の不備や記載ミスは審査落ちの大きな要因です。源泉徴収票や給与明細などの準備を入念にしましょう。

-

生活習慣の健康維持: 近年は健康状態のチェックも強化されており、団体信用生命保険加入を想定した健康管理も重要となります。

下記のテーブルは、日常で実践できる対策例です。

| 項目 | ポイント |

|---|---|

| 勤続年数 | 2年以上が目安 |

| クレジット履歴 | 延滞0、複数カード整理 |

| 借入残高 | 借入額は年収の30%以下に抑える |

| 頭金準備 | 少しずつ積み立てる |

| 健康維持 | 定期的な健康診断を受ける |

これらの対策は「住宅ローン審査が厳しい銀行ランキング」などの情報でも求められる共通ポイントです。日常的な準備こそが、数年後の審査通過率向上に直結します。

専門家相談・シミュレーション活用術 – 適切なFPや住宅ローンアドバイザーの選び方

初めて住宅ローンを組む際や、本審査で落ちた経験がある場合、専門家の力を活用することで状況を大きく改善できることがあります。

-

ファイナンシャルプランナー(FP)や住宅ローンアドバイザーの選び方:

- 住宅ローン相談実績の多いFPを選ぶ

- 金融機関から独立した立場の専門家を探す

- 複数の商品や金融機関の比較が得意なアドバイザーに依頼

-

無料の住宅ローンシミュレーションの活用のすすめ:

複数の金融機関で条件を比較しやすく、毎月の返済額や金利、総支払額も分かりやすく把握できます。

-

主な相談項目例:

- 自分の年収・職業条件で通りやすい銀行の選定

- 仮審査から本審査に進む際の注意点

- 必要書類や提出タイミングのアドバイス

-

ポイントの比較表:

| 項目 | 独自調査FPの例 | 銀行職員 |

|---|---|---|

| 商品比較 | 得意 | 限定的 |

| 手続き~審査フォロー | 丁寧 | 混雑時は遅れがち |

| 金利や手数料交渉 | 柔軟 | 制限あり |

賢くプロの知見を活用することで、「住宅ローン本審査ほぼ通る」状態に近づけます。

住宅ローン審査に関するよくある質問と詳細回答(記事内Q&Aに組み込み)

Q: 仮審査通ったのに本審査で落ちる理由は?

書類不備や健康状態の変化、申込み内容の齟齬、信用情報に問題がある場合、仮審査と本審査で評価が分かれることがあります。物件の担保価値が再評価される場合や、追加の借り入れが審査時に判明したケースも散見されます。

Q: 住宅ローン審査に全く通らない人の特徴は?

年収が一定基準に満たない、延滞履歴がある、勤続年数が極端に短い、多重債務やカードローン利用が多い、健康リスクが高いなどが挙げられます。

Q: 審査に落ちた場合の次のステップは?

信用情報の確認、借入残高の整理、転職・雇用形態の安定化、専門家への相談などが再チャレンジへの近道です。

不安な点や疑問点がある場合は、無理に一人で悩まず早めに専門家へ相談し、適切な対処を講じることが大切です。